-

![[image]](https://www.balancer.ru/cache/sites/com/it/itar-tass/photocdn4/tass/m2/uploads/i/20150124/128x128-crop/3942927.jpg)

Есть ли у доллара завтра?

Теги:

3-62> Говорят - сегодня проходится "точка невозврата", после которой доллар потеряет "завтра".

Может, пора остановиться? Не надо превращаться в хохлов, мрия о крахе доллара как они мриют о крахе России.

Доллару не угрожает ничего. Нет ему сейчас альтернативы.

Юань, лет через 20 и при большом везении, сравняется по важности с долларом, но еще дожить надо.

Может, пора остановиться? Не надо превращаться в хохлов, мрия о крахе доллара как они мриют о крахе России.

Доллару не угрожает ничего. Нет ему сейчас альтернативы.

Юань, лет через 20 и при большом везении, сравняется по важности с долларом, но еще дожить надо.

riven-mage>> Может, пора остановиться и не превращаться в хохлов

3-62> Еще лучше - слышать то что говорят, а не то что привык слышать.

Да говорят одно и то же - напечатанные доллары, траляля, инфляция, труляля. Хазин на той же волынке играет.

3-62> Еще лучше - слышать то что говорят, а не то что привык слышать.

Да говорят одно и то же - напечатанные доллары, траляля, инфляция, труляля. Хазин на той же волынке играет.

riven-mage>> Да говорят одно и то же - напечатанные доллары, траляля, инфляция, труляля. Хазин на той же волынке играет.

3-62> Он про другое. Что доллар - не про нас становится.

3-62> Ну и чем будем богаты без "нефтегаза"?

Богаты - не будем.

3-62> Он про другое. Что доллар - не про нас становится.

3-62> Ну и чем будем богаты без "нефтегаза"?

Богаты - не будем.

3-62>> Говорят - сегодня проходится "точка невозврата", после которой доллар потеряет "завтра".

riven-mage> Может, пора остановиться? Не надо превращаться в хохлов, мрия о крахе доллара как они мриют о крахе России.

riven-mage> Доллару не угрожает ничего. Нет ему сейчас альтернативы.

riven-mage> Юань, лет через 20 и при большом везении, сравняется по важности с долларом, но еще дожить надо.

riven-mage> Может, пора остановиться? Не надо превращаться в хохлов, мрия о крахе доллара как они мриют о крахе России.

riven-mage> Доллару не угрожает ничего. Нет ему сейчас альтернативы.

riven-mage> Юань, лет через 20 и при большом везении, сравняется по важности с долларом, но еще дожить надо.

Как пояснил аналитик, судя по циркулирующей информации, криптоюань будет обладать, с одной стороны, всеми преимуществами цифровых денег (почти моментальное проведение транзакций, надежность, неизменяемость, необратимость), с другой – той же суверенностью, что и обычный юань, при этом держателям цифрового юаня дадут твердые гарантии ликвидности.

Похоже, в Китае теперь видят в таких новациях возможность «вытеснить из мировых финансов многолетних гегемонов – доллар и американскую Федеральную резервную систему», уточнил Ковачич.

Заведующий кафедрой Российской академии народного хозяйства и госслужбы (РАНХиГС) Константин Корищенко (ранее – зампред ЦБ) сообщил «НГ», что вероятность внедрения криптоюаня высока. «По поводу сроков прогнозировать сложно, но скорее всего первые проекты будут в течение двух‑трех лет», – полагает экономист.

Управляющий партнер Mindsmith Руслан Юсуфов призывает разделять позицию регуляторов в отношении традиционных криптовалют (таких как Bitcoin и т.п.) и проектов национальных цифровых валют. Во втором случае регуляторы обычно готовы к активному изучению новаций.

«Проект цифровой китайской валюты по своей сути касается выпуска стейблкоина, обеспеченного юанем (стейблкоин – криптовалюта, полностью обеспеченная традиционным ценным активом. – «НГ»). По данным Всемирного экономического форума, сегодня центральные банки 44 стран мира рассматривают внедрение блокчейна на государственном уровне, включая создание национальных цифровых валют, но Китай может оказаться первым», – пояснил эксперт.

Хотя, как говорит аналитик компании «Алор» Алексей Антонов, концепция криптоюаня в том виде, в каком ее сейчас описывают, – «это просто безналичный юань с улучшенной защитой, с сохранением всей истории сделок между контрагентами». «Это не криптовалюта в прямом смысле слова, так как не удовлетворяется растущий во всем мире спрос на анонимность транзакций, – уверен эксперт. – Если криптоюань выпускает правящая партия, то ни о какой анонимности не может быть и речи».

Впрочем, развитие технологий не остановить, и если не получается бороться с каким‑то процессом, лучше его возглавить, добавляет Антонов. И тогда возникает вопрос: кто станет лидером?

Возможное внедрение Китаем государственного криптоюаня ставит в повестку дня вопрос о готовности России вести со своим стратегическим партнером расчеты в криптовалютах. Для распространения цифровых валют в международных взаиморасчетах «потребуется регуляторная и инфраструктурная готовность со стороны других стран, что в контексте современных реалий может растянуть международное принятие проекта на многие годы», предупреждает Юсуфов.

Но не только эта тема должна волновать российские власти. По мнению Корищенко, для России главным станет вопрос даже не о том, торговать или не торговать с использованием цифровой валюты, а о том, что надо ускорить собственные работы по созданию крипторубля. «Это должно быть очень сильным сигналом: даже консервативные страны осознали, что альтернативы цифровым деньгам центральных банков, наверное, уже нет», – замечает эксперт.

«Что касается возможного выпуска крипторубля, то руководители весьма высокого уровня благожелательно высказывались об этом, правда два года назад, – напоминает аналитик компании «Финам» Леонид Делицын. – Российские власти воспринимают криптовалюты и с надеждой на прорыв, и с опаской прорыва. «Прорыв» на площади тысяч разгневанных пенсионеров, обманутых криптобанками и потерявших все сбережения, государству точно не нужен». Но и «прорыв», который будет состоять в том, что мировую валюту начнет выпускать Китай, а не США, тоже трудно назвать желанным, говорит эксперт.

S.I.> Китай готовит цифровой удар по доллару

ИМХО это не то.

Чтобы государственная криптовалюта была интересна, её эмиссия должна быть связана с добычей/выработкой чего-то физического - еды, воды, энергии etc.

Иначе смысла нет, хватит блокчейна + обычные безналичные расчеты.

ИМХО это не то.

Чтобы государственная криптовалюта была интересна, её эмиссия должна быть связана с добычей/выработкой чего-то физического - еды, воды, энергии etc.

Иначе смысла нет, хватит блокчейна + обычные безналичные расчеты.

riven-mage> Чтобы государственная криптовалюта была интересна, её эмиссия должна быть связана с добычей/выработкой чего-то физического - еды, воды, энергии etc.

Китайских товаров недостаточно? Ими и обеспечена.

Китайских товаров недостаточно? Ими и обеспечена.

riven-mage>> Чтобы государственная криптовалюта была интересна, её эмиссия должна быть связана с добычей/выработкой чего-то физического - еды, воды, энергии etc.

S.I.> Китайских товаров недостаточно? Ими и обеспечена.

В чем отличие от обычного юаня?

В модной приставке "крипто"?

S.I.> Китайских товаров недостаточно? Ими и обеспечена.

В чем отличие от обычного юаня?

В модной приставке "крипто"?

riven-mage>>> Чтобы государственная криптовалюта была интересна, её эмиссия должна быть связана с добычей/выработкой чего-то физического - еды, воды, энергии etc.

S.I.>> Китайских товаров недостаточно? Ими и обеспечена.

riven-mage> В чем отличие от обычного юаня?

riven-mage> В модной приставке "крипто"?

В скорости обращения. Выше скорость - меньше денежная масса.

S.I.>> Китайских товаров недостаточно? Ими и обеспечена.

riven-mage> В чем отличие от обычного юаня?

riven-mage> В модной приставке "крипто"?

В скорости обращения. Выше скорость - меньше денежная масса.

riven-mage> Может, пора остановиться? Не надо превращаться в хохлов, мрия о крахе доллара как они мриют о крахе России.

Хохлы могут мриять сколько угодно, а нас заденут обе ситуации: и сохранение нынешней типографии, и ее обвал. Ребята понятие частной собственности в современном варианте капитализма фактически обнулили, а ты все про хохлов

Хохлы могут мриять сколько угодно, а нас заденут обе ситуации: и сохранение нынешней типографии, и ее обвал. Ребята понятие частной собственности в современном варианте капитализма фактически обнулили, а ты все про хохлов

riven-mage>> В чем отличие от обычного юаня?

riven-mage>> В модной приставке "крипто"?

S.I.> В скорости обращения. Выше скорость - меньше денежная масса.

Как скорость будет выше, если это такой же безналичный юань, только с накладными расходами на блокчейн?

riven-mage>> В модной приставке "крипто"?

S.I.> В скорости обращения. Выше скорость - меньше денежная масса.

Как скорость будет выше, если это такой же безналичный юань, только с накладными расходами на блокчейн?

riven-mage>> Чтобы государственная криптовалюта была интересна, её эмиссия должна быть связана с добычей/выработкой чего-то физического - еды, воды, энергии etc

ahs> Нет. Достаточно, чтоб принимали к обмену. См. керенки.

Да нафига такая криптовалюта нужна? Никаких преимуществ перед обычным безналичным юанем. Только накладные расходы на блокчейн.

ahs> Нет. Достаточно, чтоб принимали к обмену. См. керенки.

Да нафига такая криптовалюта нужна? Никаких преимуществ перед обычным безналичным юанем. Только накладные расходы на блокчейн.

S.I.> ...

Смешались в кучу кони, люди, и залпы тысячи орудий слились в протяжный вой ...

Блокчейн решает две задачи:

1) Увеличение вычислительной сложности выпуска нового блока монет. Для госвалюты очевидным образом не то, что нужно, а вредно.

2) Контроль полной цепочки транзакций с выданной монетой. То есть, полное протоколирование доходов и расходов. Всех, кто пользуется цифровыми деньгами.

2 можно делать без 1.

Вы всё поняли?

Смешались в кучу кони, люди, и залпы тысячи орудий слились в протяжный вой ...

Блокчейн решает две задачи:

1) Увеличение вычислительной сложности выпуска нового блока монет. Для госвалюты очевидным образом не то, что нужно, а вредно.

2) Контроль полной цепочки транзакций с выданной монетой. То есть, полное протоколирование доходов и расходов. Всех, кто пользуется цифровыми деньгами.

2 можно делать без 1.

Вы всё поняли?

Легендарный инвестор прогнозирует девальвацию доллара, снижение рынка акций и новую Великую депрессию

Новая реальность обесценит доллар, золото подорожает, и мир больше не будет прежним, предупреждает легендарный инвестор Кирилл Соколофф. // www.profinance.ruСегодняшний день больше всего похож на время накануне Великой Депрессии, сообщил в интервью Financial Times Кирилл Соколофф*. Поэтому лучшая книга для понимания происходящих сейчас событий — это написанная в 1932 году работа Гарета Гаррета «Пузырь, который разрушил мир». В ней журналист рассказывает о том, как спровоцированный ФРС долговой бум привел сначала к взлету рынка акций, а потом и к его краху.

*ProFinance.ru: основатель аналитической компании 13D Research, услугами которой среди прочих пользуются такие миллиардеры, как Мукеш Амбани, Сэм Зелл и Рэймонд Квок. За многие десятилетия инвестиционной деятельности эксперт зарекомендовал себя настоящим провидцем, предсказавшим ключевые сдвиги в экономике и социальной жизни, включая появление китайского экономического чуда и дотком-бум 1990-х.

Динамика индекса Dow Jones в период с 1918 по 1932 годы крайне напоминает динамику индекса S&P 500 в период с 2009 года по нынешнее время (см. график выше — прим. ProFinance.ru), отмечает эксперт. Поэтому рынку акций еще только предстоит нащупать дно.

«Если история повторится, то рынку акций предстоит уйти еще ниже перед тем как нащупать дно», - полагает господин Соколофф. - «Тогда, как и сейчас, центральный банк США изо всех сил пытался подстегнуть реальную экономику монетарными методами».

Но чем больше повышается долговая нагрузка вследствие монетарных или даже фискальных мер, тем больше замедляется экономика. Поэтому стимулирующие программы, запускаемые в США, Европе и других частях света, скорее всего, закончатся слезами, предупреждает эксперт.

Когда соотношение долга к ВВП поднимается выше 90%, потенциал экономического роста сокращается на треть, а скорость обращения денег снижается, отмечает инвестор. Также снижается и экономическая эффективность нового долга. Раньше каждый новый доллар долга давал 40 центов к ВВП, а сегодня (с учетом всех новых стимулов) этот показатель составляет около 25 центов и, вероятно, продолжит падать дальше.

«Я думаю, что мы находимся в начале длительного периода дефляции и снижения покупательной способности фиатных валют, который будет походить на Великую депрессию», - полагает стратег. - «Единственный способ из него выбраться заключается в продолжительном периоде экономии и резком повышении уровня сбережений в США. Например, во время Второй мировой войны дефицит федерального бюджета США в некоторые годы заметно превышал 20%, и в этом году эта ситуация может повториться. Но тогда, в отличие от сегодняшнего дня, уровень сбережения американцев достигал 25% по сравнению с 8% по состоянию на начало нынешнего кризиса».

В мире происходит слом старой системы: эра создания богатства уступает место эре его распределения, отмечает эксперт. По его прогнозу, новая парадигма уничтожит все привычные нам тренды от перманентно растущего рынка акций до надежности госдолга США. Поэтому господин Соколофф инвестирует в основном в золото и бумаги золотодобывающих компаний. Таким образом, недавний обвал рынка акций обошел его стороной.

Эксперт считает золото хеджем от неминуемой девальвации доллара, которую спровоцирует печатание денег Федеральным резервом. Кроме того, он запасается товарами, которые можно легко использовать для бартера. Например, он запасся дизельным топливом, чтобы в любой ситуации иметь возможность передвигаться по стране на своем автомобиле.

«Никто не знает, какой окажется грядущая трансформация: медленной и постепенной или же экстремальной и сопряженной с насилием», - заключает инвестор.

riven-mage> Чтобы государственная криптовалюта была интересна, её эмиссия должна быть связана с добычей/выработкой чего-то физического - еды, воды, энергии etc.

А почему не распределёнными вычислениями? Научными, например. Или, скажем, по поиску больших простых чисел в интересах криптографии.

А почему не распределёнными вычислениями? Научными, например. Или, скажем, по поиску больших простых чисел в интересах криптографии.

Sandro> 2) Контроль полной цепочки транзакций с выданной монетой. То есть, полное протоколирование доходов и расходов. Всех, кто пользуется цифровыми деньгами.

Sandro> 2 можно делать без 1.

Я одно время в прайм-коин участвовал. Он не вещь в себе, а ищет цепочки больших простых чисел.

Sandro> 2 можно делать без 1.

Я одно время в прайм-коин участвовал. Он не вещь в себе, а ищет цепочки больших простых чисел.

riven-mage>> Может, пора остановиться? Не надо превращаться в хохлов, мрия о крахе доллара как они мриют о крахе России.

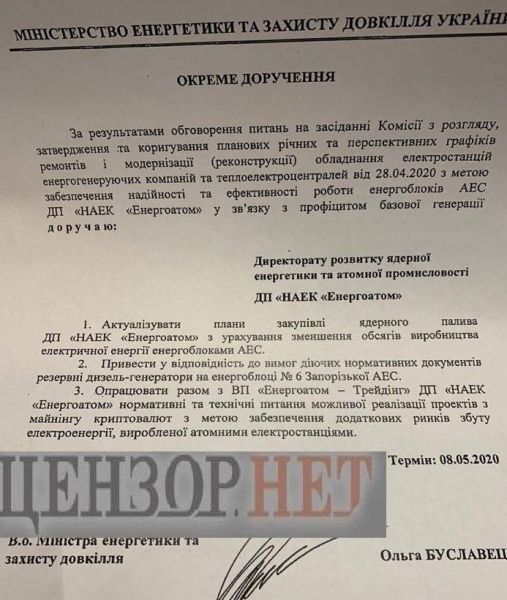

ahs> Хохлы могут мриять сколько угодно

Даже планируют энергоатомом майнить биткоины!

ahs> Хохлы могут мриять сколько угодно

Даже планируют энергоатомом майнить биткоины!

Attention Required! | Cloudflare

Completing the CAPTCHA proves you are a human and gives you temporary access to the web property. If you are on a personal connection, like at home, you can run an anti-virus scan on your device to make sure it is not infected with malware. If you are at an office or shared network, you can ask the network administrator to run a scan across the network looking for misconfigured or infected devices. Another way to prevent getting this page in the future is to use Privacy Pass. You may need to download version 2.0 now from the Chrome Web Store. // Дальше — censor.net.ua

Это сообщение редактировалось 08.05.2020 в 20:58

S.I.> https://img.profinance.ru/news/556739-1

В минувшем году доля американского доллара в международных резервах Центробанка России выросла на 2 процентных пункта, до 24,5 процента. Также подросла на 1,4 процентного пункта, до 19,5 процента, доля золота. Об этом говорится в годовом отчете регулятора.

Банк России разочаровался в юанях, в которые перекладывал активы после распоряжения президента страны Владимира Путина в 2018 году, и сократил их долю на 1,9 процентного пункта, до 12,3 процента. Снизилась и доля евро — с 31,7 до 30,8 процента.

Центробанк разочаровался в юанях и начал скупать доллары

В минувшем году доля американского доллара в международных резервах Центробанка России выросла на 2 процентных пункта, до 24,5 процента. Банк России разочаровался в юанях, в которые начал перекладывать активы после распоряжения Путина в 2018 году, и сократил их долю на 1,9 процентного пункта, до 12,3 процента. // lenta.ru

Михеев рассказал, о новой тактике США для удара по финансовой системе Китая

Сергей Михеев пояснил суть нового американского тактического приёма, направленного на финансовую систему КНР и оценил шансы его реализации. Как уже известно, США полным ходом готовятся официально обвинить Китай в текущей мировой пандемии. И как многим понятно, сделано это будет вовсе не для того, чтобы пристыдить Поднебесную в творящемся безобразии или даже просто "назначить" виновного // zen.yandex.ruТак, президент Дональд Трамп планирует запретить инвестиции в ценные бумаги компаний из КНР, которые делались федеральными пенсионными фондами США. Это, по мнению политолога, причинит существенный удар китайской финансовой системе.

Но ирония в том, что такие шаги сработают "бумерангом" и ударят через время по самим США, уверен Михеев. Сильно достанется и долларовой системе.

Дело в том, что чем больше штаты оказывают давление на Поднебесную, тем скорее Китай достигнет некой "красной черты", когда они уже просто вынуждены будут приступить к разрушению американской долларовой системы.

Политолог не конкретизирует... но и так очевидно, что речь идёт о "сбрасывании" американского госдолга, что по мнению редакции "Листай.ру", скажется на долларе ни сколько финансово (хотя, довольно ощутимо), сколько ударит по "мировой вере" в то, что американская валюта чуть ли не единственная альтернатива в качестве мирового платёжного средства.

В целом получится удар, который финансовая система США не переживала с самого момента возникновения Бреттон-Вудской финансовой системы, когда штаты стали мировыми банкирами, а доллар мировой резервной валютой.

Кстати, Сергей Михеев уверен, что подобный "ответ" китайцев нанесёт вред и самой КНР. Ведь денег им Штаты понятное дело, не дадут и Поднебесная формально запишет себе в убытки 1,1 триллиона долларов. Но другого варианта, по мнению эксперта, у неё не останется.

«Другой вопрос – когда это произойдет, потому что поведение американцев становится все более беспардонным, все менее ответственным и главное, что выгод от этой долларовой зависимости становится все меньше, а проблем больше», – сказал политолог Сергей Михеев.

Напомним, ранее мы уже писали, что в ответ на такие риски со стороны китайцев, США могут просто назвать часть долга, которая у штатов есть сейчас перед КНР - упразднённой (причины они позже додумают).

Однако в ответ на такую наглость китайские власти тут же ответят резким сокращением вложений в американские ЦБ.

Да, именно так, такие вложения несмотря на то, что творится в отношениях двух государств и все существующие угрозы, до сих пор существуют. Ведь мировая долларовая система не предполагает иного, в чём и заключается её хитрость.

Copyright © Balancer 1997..2025

Создано 22.11.2007

Связь с владельцами и администрацией сайта: anonisimov@gmail.com, rwasp1957@yandex.ru и admin@balancer.ru.

Создано 22.11.2007

Связь с владельцами и администрацией сайта: anonisimov@gmail.com, rwasp1957@yandex.ru и admin@balancer.ru.

riven-mage

riven-mage

инфо

инфо инструменты

инструменты

3X

3X

Kuznets

Kuznets

Serg Ivanov

Serg Ivanov

Saul

Saul

Iva

Iva